この記事の監修者

高橋

クレットカードメディア編集長

今までに作ったクレジットカードは楽天カードやイオンカードなど10枚に渡り、日常生活の支払いは全てクレジットカードという徹底ぶり。多くのクレジットカードを使いこなしたからこそ分かる、お得なクレジットカード情報をお伝えします!

クレジットカードは、複数持ちがお得。複数持ちで特典や付帯保険を充実させれば、それぞれのカードのデメリットが補えますよ!この記事では、クレジットカードの複数持ちのメリットやデメリット、おすすめカードについて徹底解説します。

クレジットカードは2〜3枚の複数持ちがお得

クレジットカードは用途に合わせた、2〜3枚の複数持ちがお得。クレジットカードを複数枚持っていると、特定のお店での決済用や旅行保険や特典用のカードなどで使い分けができます。

しかし、逆にクレジットカード枚数が多過ぎても貯まるポイントが分散されたり、家計管理が大変になったりする問題点もあります。クレジットカードは、自分の年収やライフスタイルに合わせて、身の丈にあった物を選ぶのが重要です。

株式会社JCBが調査した「クレジットカードに関する総合調査2021年度版」では、日本人のクレジットカード保有枚数は1人あたり平均3枚という結果が発表されました。

クレジットカード複数持ちの4つのメリット

ここでは、クレジットカード複数持ちのメリットを4つ紹介します。

- 国際ブランドを分けられる

- カード利用停止の備えとなる

- 特典や保険が充実する

- ポイントを合算できる

それぞれ詳しく見ていきましょう。

①国際ブランドを分けられる

クレジットカードを複数持つと、国際ブランドが分けられるのが大きなメリット。日本を代表する国際ブランドはJCBですが、加盟店の世界シェア率は数%程度であるため、海外で利用できないケースが多々あります。

中には、自分が発行したいカードの国際ブランドがJCBしか選べない場合もあるでしょう。そんな時は、海外でも加盟店数が多い、VisaやMastercardなどのクレジットカードも保有すると安心です。

国際ブランドは主に、Visaが世界シェア50%程度を占めると言われており、残りをMastercardやUnionPay、その他カードで分け合う形となります。

様々な国際ブランドのカードを複数持てば、お店で利用できないリスクを減らせます。

②カード利用停止の備えとなる

クレジットカードには限度額があり、上限を超えてしまうと利用できない場合があります。また、カード料金の支払い延滞等で利用できないケースもあるでしょう。

しかし、そんな時に複数のカードがあれば安心です。お店でカードが利用できない場合は、急いで現金をおろしに行く必要がありますが、サブカードがあればすぐに対応可能です。

③特典や保険が充実する

複数のカードを持つことで、カード特典や保険が充実します。例えば、クレジットカードの保険は、旅行代金を支払わずとも付帯される自動付帯なのであれば、複数のカードで旅行保険の補償額が合算可能です。

他にも、空港ラウンジ特典が付帯されていないカードを持っていたとしても、空港ラウンジ特典が付帯するサブカードを発行すれば特典の補填ができます。自分好みの完璧なカードを見つけるのは大変ですが、複数のカードで特典を補い合えば問題が解消されます。

身の回りのサービスを充実させるためにも、クレジットカードの複数持ちは有効ですよ!

④ポイントを合算できる

クレジットカードを複数持つことで、ポイントが分散されてしまうのが面倒に感じる方もいるでしょう。しかし、同じカード会社のポイントプログラムならポイントの合算ができます。

カードを複数使い分けても、結果的にポイントが合算できるのはメリットですね。例えば、アメリカン・エキスプレスのポイントプログラムである「メンバーシップ・リワード」は、カードの名義が同一であればポイントの合算が可能です。

カード会社が直接発行するプロパーカードのみが対象となりますが、ポイントが合算できればポイント分散のデメリットが解消されますね。

カード会社によって異なるため、事前にしっかり確認しましょう。

クレジットカード複数持ちの2つのデメリット

ここでは、クレジットカード複数持ちのデメリットを2つ紹介します。

- 家計管理が複雑になる

- 年会費がかかる場合もある

それぞれ詳しく見ていきましょう。

①家計管理が複雑になる

クレジットカードを複数持つと、支払日や利用明細が別々になるため、家計管理が複雑になるのがデメリット。現金であれば、その都度支払うだけなので家計管理が楽になります。

しかし、現金払いと言えど領収書やレシートをまとめたり、銀行口座からお金を引き出したりと手間がかかるのは事実。クレジットカードであれば利用明細がネットでまとめて確認できるため、少しの計算で家計管理が行えます。

②年会費がかかる場合もある

クレジットカードには年会費がかかる場合があります。年会費のかかるカードを複数持てば、その分維持コストが高くなるのは言うまでもありません。

基本的に、ステータス性の高いカードや多彩な特典が受けられるカードは年会費がかかる傾向にあります。年会費に関しては、自分が受けたい特典と年会費を天秤にかけながら発行するか否かを決めれば良いでしょう。

しかし、昨今は高還元率にも関わらず年会費無料で持てるクレジットカードも多くあるので、カード選びを上手に行えば維持コストを低くするのも可能です。

複数持ちにおすすめのメインカード3選

ここでは、複数持ちのメインカード候補を3つ紹介します。

- JCB CARD W

- 楽天カード

- アメリカン・エキスプレス・カード

それぞれ詳しく見ていきましょう。

①JCB CARD W

| JCB CARD W | 詳細 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| 国際ブランド | JCB |

| 申し込み対象 | 満18〜39歳以下 |

JCB CARD Wは通常のポイント還元率が1.0%と高いにも関わらず、年会費完全無料で持てるクレジットカード。セブンイレブンやAmazonでは、還元率が2倍になるのも特徴です。

貯めたポイントもnanacoやAmazon・楽天ポイントに変えられるため、使い勝手は抜群。メインカードには最適な総合力の高い1枚です。

申し込みは39歳以下限定なので、対象の方は申し込まないと損ですよ。

②楽天カード

| 楽天カード | 詳細 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| 国際ブランド | Visa・Mastercard JCB・Amex |

| 申し込み対象 | 満18歳以上(高校生は除く) |

楽天カードは、楽天ユーザーならメインカードにすべき1枚。通常のポイント還元率が1.0%と高いだけでなく、年会費無料で持てるのも特徴です。

楽天市場の各種キャンペーンを活用すれば、ポイント還元率は最大10倍以上を狙えます。楽天ポイント加盟店や楽天ペイでは、ポイントの二重取りができるのも嬉しいですね。

また、楽天カードは楽天カード内で複数カードを発行できる点も便利です。

③アメリカン・エキスプレス・カード

| アメリカン・エキスプレス・カード | 詳細 |

|---|---|

| 年会費 | 13,200円 |

| ポイント還元率 | 1.0% |

| 国際ブランド | Amex |

| 申し込み対象 | 満20歳以上 |

アメリカン・エキスプレス・カードは年会費が13,200円かかりますが、ポイント還元率が1.0%と高く、特典が充実しているクレジットカード。一般カードですが、ステータス性はゴールドカードと比較される1枚です。

国内の主要空港ラウンジが無料で利用できる他、付帯保険も充実しているため、様々なシーンで活躍すること間違いありません。貯めたポイントはマイルに交換できるのも嬉しいですね。

1枚で何役もの使い道ができるメインカードを探しているなら、アメリカン・エキスプレス・カードを選びましょう。

複数持ちにおすすめのサブカード2選

ここでは、複数持ちのサブカード候補を2つ紹介します。

- 三井住友カード(NL)

- エポスカード

それぞれ詳しく見ていきましょう。

①三井住友カード(NL)

| 三井住友カード(NL) | 詳細 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| 国際ブランド | Visa・Mastercard |

| 申し込み対象 | 満18歳以上(高校生は除く) |

三井住友カード(NL)は、大手コンビニ3社やマクドナルドでポイント還元率が最大5%になるクレジットカード。普段の買い物はメインカードで決済し、コンビニやマクドナルドでは三井住友カード(NL)をサブとして活用するとお得にポイントが貯まります。

また、三井住友カード(NL)はカード番号が裏面に記載されており、セキュリティ面も安心。iDとVisaのタッチ決済にも対応しているので、利便性は抜群です。

特定のお店で利用するサブカードとして発行したいですね。

②エポスカード

| エポスカード | 詳細 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| 国際ブランド | Visa |

| 申し込み対象 | 満18歳以上(高校生は除く) |

エポスカードは年会費無料にも関わらず、海外旅行保険が自動付帯されたクレジットカード。マルイのエポスカードカウンターでは、最短即日発行できるのも特徴です。

海外旅行保険は多くのカードに付帯されていますが、カード自体に年会費がかかったり、旅行代金をカードで支払う必要がある利用付帯など様々な条件があります。

しかし、エポスカードは保有しているだけで自動的に海外旅行保険が付帯されるので、海外旅行用のサブカードとしてピッタリの1枚。

クレジットカードを複数持つときの2つの注意点

ここでは、クレジットカードを複数持つときの注意点を2つ紹介します。

- カードごとに管理方法を徹底する

- 複数のクレジットカードを短期間で申し込まない

それぞれ詳しく見ていきましょう。

①カードごとに管理方法を徹底する

クレジットカードを持つと、いくつかの情報を自分で管理する必要があります。管理すべき情報は、主に以下の通りです。

- 4桁の暗証番号

- 利用額

- カード支払日 など

カードを複数持つと、その分管理すべき情報は増えるので注意が必要。特に、4桁の暗証番号は忘れないようにしましょう。

ただ、利用額やカード支払日などの管理に関しては、専用のカードアプリを利用すると手間がかかりません。カードアプリには利用額や支払日を知らせる通知機能もあるため、ふとしたタイミングでも確認できます。

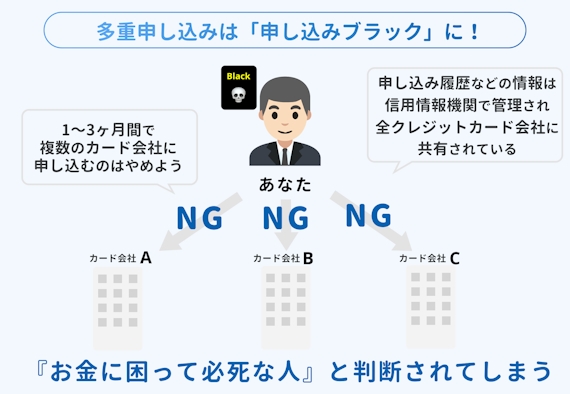

②複数のクレジットカードを短期間で申し込まない

クレジットカードを複数持つのは、特典や補償を補填するのに効果的ですが、複数のカードを短期間で同時に申し込むのは止めましょう。なぜなら、複数のカードを同時に申し込むと審査に通りにくくなると言われているため。

カード会社は個人の申し込み状況を金融機関で確認できるため、複数のカードに同時に申し込んだ履歴があると「経済的に困っている人」と判断します。その結果、信用情報に疑念が生まれて審査に落ちる場合があります。

カードを複数持つ場合でも、一定期間を空けて申し込むようにしましょう。

複数枚のクレジットカードを使い分ける方法

クレジットカードを複数持つ場合は、メインカード・サブカードとして使い分けるのが鉄板。ここでは、複数のクレジットカードを使い分ける方法を紹介します。

- メインカードを選ぶ

- サブカードを選ぶ

メインカードとは、普段の買い物で中心的に使うクレジットカード。サブカードは特典や補償の補填、メインカードが利用できない場合のサブの役割を果たすカードのことです。

メインカードを選ぶ

メインカードは、ポイントが貯まりやすく使い勝手の良い1枚を選ぶのがおすすめ。サブカードを発行すれば、メインカードの国際ブランドを意識する必要はないでしょう。

例えば、100円に1ポイント貯まる高還元率なカードや、ポイントの使い道が豊富なカードなどがメインカード候補になります。電子マネーやスマホ決済に対応したクレジットカードも、利便性が高くてメインカードに適しています。

サブカードを選ぶ

サブカードは、充実した特典や保険が付帯されている1枚を選ぶのがおすすめ。メインカードとは別の国際ブランドを選ぶのも重要です。

メインカードで年会費がかかる場合は、サブカードで年会費無料なものを選べば維持コストが少なく済みます。逆に、メインカードが年会費無料ならば、サブカードは特典の充実したゴールドカードなどを選ぶもの良いでしょう。

クレジットカードの複数持ちでよくある2つの質問

最後に、クレジットカードの複数持ちでよくある質問をまとめます。

複数持ちで申し込み審査に不利になる?

クレジットカードを複数持っていようが、審査で不利になることはありません。審査の詳細はカード会社のみぞ知りますが、複数持ちで審査に不利になる情報は公表されていないためです。

しかし、複数のカードを同時に申し込んだ場合は、審査で不利になる場合もあります。一定期間空けてから、申し込むようにしましょう。

国際ブランドはどれを選ぶべき?

1枚目の国際ブランドは、Visaを選ぶべきです。Visaは世界シェア率50%程度を誇るため、カードが利用できるお店でVisaが使えないケースはほとんどありません。

仮に、1枚目でVisa以外の国際ブランドを選んでも、2枚目でVisaを選べば問題ありません。

クレジットカードを複数持ちして賢く使い分けよう

クレジットカードは特典や付帯保険の面から考えると、複数持ちがお得。メインカードとサブカードを賢く使い分けましょう。

メインカードは普段の買い物で利用するため、ポイント還元率の高いカードを選ぶのが基本。サブカードは特典や付帯保険が充実した、メインカードのデメリットを補う1枚を選びましょう。