「年会費のかからないクレジットカードって、実際使い勝手いいの?」と疑問に思う人も多いはず。結論から言うと、ステータスを気にしない人であれば、誰もが満足するカードを見つけられます。選んで間違いないおすすめのカードを紹介していきますね。

この記事の監修者

高橋

クレットカードメディア編集長

今までに作ったクレジットカードは楽天カードやイオンカードなど10枚に渡り、日常生活の支払いは全てクレジットカードという徹底ぶり。多くのクレジットカードを使いこなしたからこそ分かる、お得なクレジットカード情報をお伝えします!

年会費無料でおすすめなクレジットカードの3つの選び方

「年会費無料のクレジットカードを作りたいけど、何を基準に選べばいいかわからない」という方も多いのではないでしょうか。そこで、これさえ押さえれば失敗しないクレジットカードの選び方を3つ解説していきます。

- ポイント還元率が高い

- 自分の生活スタイルに合った特典がある

- 発行までがスピーディー

①ポイント還元率が高い

ポイントの還元率が高いクレジットカードを選びましょう。クレジットカードを持つメリットと言えば、買い物額に応じてポイントを貯められることです。

カードによって貯まるポイントの種類が異なるので、基本的に1度作ったカードは使い続けた方が効率的。たとえ0.5%の還元率の差でも、10年、20年使い続けると貯まるポイントに大きい差が生まれます。

クレジットカードを新しく作る際は、必ずポイント還元率を気にしましょう。

「ポイント還元率は0.5%が平均的」と覚えておきましょう。

②自分の生活スタイルに合った特典がある

クレジットカードによって売りにしている特典や、お得にポイントを貯められる提携店舗は異なります。自分の生活スタイルに合ったクレジットカードを選ぶことが大切です。

旅行や出張に全く行かない人が、マイルの貯まるANA発行のクレジットカードを持っても意味がありませんよね。

③発行までがスピーディー

申し込み完了から手に届くまでの期間が早いクレジットカードも、申し込んでからすぐ使えるのでおすすめです。なかには審査や発行手続きに時間がかかって、発行までに何週間もかかってしまうカードもあります。

発行までのスピードの速さは必須の条件ではありませんが、特に今すぐカードをゲットしたいという方は、どれくらいの期間で手元に届くのかを気にしましょう。

全員におすすめな年会費無料のクレジットカード5選

「この中から選んだら間違いない!」という、老若男女におすすめできるクレジットカードを5枚厳選しました。

- 三井住友カード(NL)

- エポスカード

- dカード

- 楽天カード

- リクルートカード

もちろん全て年会費無料。それぞれ紹介していきますね。

①三井住友カード(NL)

| 三井住友カード(NL) | 基本情報 |

|---|---|

| カードの種類 | 一般 |

| 年会費 | 永年無料 |

| 貯まるポイント | Vポイント |

| ポイント還元率 | 0.5% |

| 国際ブランド | Visa・Mastercard |

| 申し込み条件 | 高校生を除く18歳以上 |

セブン-イレブン・ローソン、マクドナルド等で驚異のポイント最大7%還元

セブン-イレブン・ローソン、マクドナルド等で、スマホのタッチ決済を利用すれば、ポイント還元率が最大7%になるのが、三井住友カード(NL)の1番の魅力です。

ポイント還元率最大7%はクレジットカード界でも、ほとんど聞かないほど高い数字。セブン-イレブン・ローソン、マクドナルド等を頻繁に使う人は絶対に持っておくべきクレジットカードです。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

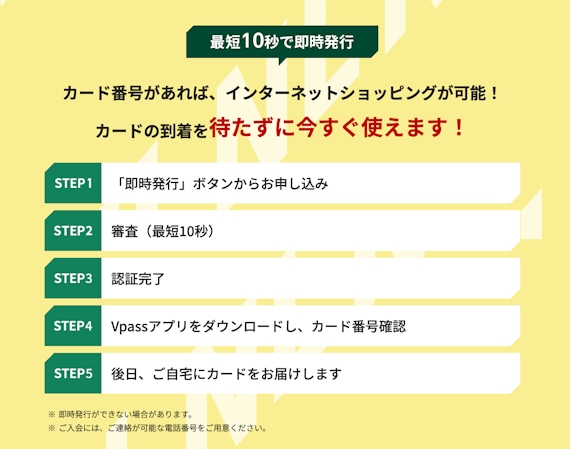

申し込みから最短10秒でカードが使える

「三井住友カード(NL)はすぐ使える」と覚えましょう。申し込みから最短10秒でカード番号をゲットできるので、すぐにネットやiD加盟店でお買い物可能。

カード自体も翌営業日に発行されるので、あっという間に手元に届きます。「とにかく早く欲しい!」という方にぴったりのクレジットカードです。

※即時発行ができない場合があります。

※ご入会には、ご連絡が可能な電話番号をご用意ください。

②エポスカード

| エポスカード | 基本情報 |

|---|---|

| カードの種類 | 一般 |

| 年会費 | 永年無料 |

| 貯まるポイント | エポスポイント |

| ポイント還元率 | 0.5% |

| 国際ブランド | Visa |

| 申し込み条件 | 18歳以上 |

最短即日で発行可能

即日発行可能なエポスカードは、申し込んだその日に手元に届いてすぐ使えます。マルイ店舗で、すぐに使える「2,000分の優待クーポン」をゲットできるのも、嬉しいポイントです。

エポスカードの即日発行は、以下のたったの3ステップ。

- WEBで申し込む

- 審査結果をメールで確認する

- 最寄りの店舗で受け取る

エポスカードの即日発行は、WEBでの申し込み限定なので注意してください。

マルイでの買い物が10%OFFになる

エポスカードを持っているだけで、年に4回マルイやマディでの買い物が10%OFFに。開催時期はその都度発表されますが、3、5、9、11月にそれぞれ約2週間というのが毎年の傾向です。

百貨店の幅広い商品が10%OFFになるのは、誰にとっても嬉しいですね。

③dカード

| dカード | 基本情報 |

|---|---|

| カードの種類 | 一般 |

| 年会費 | 永年無料 |

| 貯まるポイント | dポイント |

| ポイント還元率 | 1.00% |

| 国際ブランド | Visa・Mastercard |

| 申し込み条件 | 18歳以上 |

電子マネー「iD」とクレジットカードの機能が一体化

dカードは「iD」と一体となっているので、通常のクレジットカードよりもスムーズに支払えます。

「iD」とは、ドコモが運営する電子マネーのこと。電子マネーは非接触決済サービスのことで、クレジットカードとは異なりタッチひとつで簡単に決済できます。カードリーダーにカードを挿し込む時間や、暗証番号を入力する手間が省けるのは嬉しいですね。

dポイントが貯まりやすい!使いやすい!

dカードは基本還元率が1%と高いうえ、さらにポイント還元率がアップする特約店が豊富なポイントを貯めやすいクレジットカード。以下に、特約店の一部を抜粋しました。

dカードの主な特約店

- オリックスレンタカー:還元率が4%にアップ

- JTB:還元率が3%にアップ

- マツモトキヨシ:還元率が3%にアップ

- ビッグエコー:還元率が3%にアップ

- メルカリ:還元率が2.5%にアップ

くわえて、貯めたポイントを使いやすいのもdカードの魅力の1つ。ドコモだけにとどまらず、多くのdポイント加盟店でポイントを使用できるので、貯めたポイントを自分の好みに合ったお店で使えます。

主なdポイント加盟店はこちらです。

主なdポイント加盟店

- コンビニエンスストア(セブンイレブン、ローソン、ファミリーマートなど)

- 百貨店(高島屋、京急百貨店など)

- レストラン(マクドナルド、すき家、牛角など)

- 洋服屋(ユニクロ、GUなど)

- 本屋(紀伊国屋書店、ブックオフなど)

手軽にポイントを貯めて使いたい人には、ぜひおすすめしたいクレジットカードです。

④楽天カード

| 楽天カード | 基本情報 |

|---|---|

| カードの種類 | 一般 |

| 年会費 | 永年無料 |

| 貯まるポイント | 楽天ポイント |

| ポイント還元率 | 1.0% |

| 国際ブランド | Visa,JCB,Mastercard, Amex |

| 申し込み条件 | 18歳以上 |

楽天市場の利用でポイント3%還元

楽天カードを使って楽天市場で買い物すると、なんとポイント最大3%還元。楽天市場で1ヶ月に10,000円使うとすると、楽天カードで買い物したほうが他のクレジットカードよりも1年間で約2,500円分もお得な計算に。

すでにクレジットカードを持っていても、楽天市場を頻繁に使う人は必須で作るべきクレジットカードと言えます。

全国に広がる楽天経済圏

みんなが持っている楽天カード。楽天ポイントを貯めたり使ったりできる提携店舗も全国で充実しており、使い場所には困りません。

提携店舗は随時拡大中なので、気になる人はぜひ公式サイトからチェックしてみてくださいね。

⑤リクルートカード

| リクルートカード | 基本情報 |

|---|---|

| カードの種類 | 一般 |

| 年会費 | 永年無料 |

| 貯まるポイント | リクルートポイント |

| ポイント還元率 | 1.2% |

| 国際ブランド | Mastercard,Visa,JCB,UnionPay |

| 申し込み条件 | 18歳以上 |

基本還元率が1.2%と高還元

基本還元率は高いものでも1%が一般的であるなか、リクルートカードは驚異の1.2%を誇ります。日々の買い物はもちろん、携帯や電気ガス水道などの固定費も1.2%のポイントが還元されるのは、嬉しいですよね。

日常的な買い物で、効率的にポイントを貯めたい人におすすめのクレジットカードです。

リクルート系サービスは還元率がさらにアップ

リクルートが展開するサービスの支払いをすると、ポイントが最大4.2%還元。以下が該当サービスの一部です。

- ポンパレモール 4.2%還元

- じゃらん 3.2%還元

- ホットペッパー 3.2%還元

ショッピングや美容院の予約など、普段よく使うサービスでざくざくポイントを貯められるのは嬉しいですよね。

学生におすすめな年会費無料のクレジットカード3選

ここからは、学生におすすめしたい年会費無料のクレジットカードを3枚紹介していきます。

- JCB カード W

- JALカードnavi

- 学生専用ライフカード

1つ1つ見ていきましょう!

①JCB カード W

| JCB CARD W | 基本情報 |

|---|---|

| カードの種類 | 一般 |

| 年会費 | 永年無料 |

| 貯まるポイント | Oki Dokiポイント |

| ポイント還元率 | 1.0%〜5.5% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| 国際ブランド | JCB |

| 申し込み条件 | 18歳以上39歳以下 |

ポイントが常に2倍の高還元

JCBカード Wは、ポイント還元率が通常のJCBのクレジットカードと比べて2倍。「〇〇のお店で支払うと…」などのよくある条件付きの還元率アップではなく、常に2倍のポイントが貯まるのは嬉しいですね。

数多くの提携店でポイント最大11倍に

JCB カード Wは、JCBが指定するパートナー店(優待店)で買い物をするとポイント還元率がアップします。スターバックスのオンライン入金で10倍、Amazonで4倍、セブンイレブンで3倍に。いつも利用するお店で常時高還元なのは、とても嬉しいですね。

他にもたくさんのパートナー店があるので、チェックしてみてください。

②JALカードnavi

| JALカードnavi(学生専用) | 基本情報 |

|---|---|

| カードの種類 | 学生 |

| 年会費 | 在学中無料 |

| 貯まるポイント | JALマイル |

| ポイント還元率 | 1% |

| 国際ブランド | Mastercard・Visa・JCB |

| 申し込み条件 | 18歳~30歳未満(高校生除く) |

入会するだけで豪華なボーナスマイルがもらえる

JALカードnaviは入会するだけでマイル、その後の初搭乗でマイルのボーナスマイルをゲットできます。期間限定のキャンペーンなので、開催は公式サイトよしご確認ください!

時期によって豪華な入会特典が用意されているのは、嬉しいですね。

日々の支払いでマイルが貯まる

JALカードnaviで買い物をすると、100円につき1マイルをゲット。仮にJALカードnaviで1ヶ月5万円を支払うとすると、1年間で「東京ー札幌間」「東京ー福岡間」の往復券と交換可能な、6,000マイルが貯ままります。

公共料金や家賃などの固定費をJALカードnaviで支払えば、1ヶ月5万円はあっという間。日々の生活で効率よくマイルを貯めたい人におすすめのクレジットカードです。

③学生専用ライフカード

| 学生専用ライフカード | 基本情報 |

|---|---|

| カードの種類 | 学生 |

| 年会費 | 永年無料 |

| 貯まるポイント | LIFEサンクスポイント |

| ポイント還元率 | 0.5% |

| 国際ブランド | Mastercard・JCB・Visa |

| 申し込み条件 | 18~25歳(高校生除く) ※進学予定の高校生であれば、卒業年の1月1日~3月31日までの期間で申し込み可能 |

海外でのお買い物が実質3%OFF

学生専用ライフカードを海外で使うと、利用した分の3%が銀行口座に戻ってきます。クレジットカードの一般的な還元率は0.5%ということを考えると、3%は驚異的な数字。海外であればどんな買い物も全て3%還元なのは、お得すぎますね。

「海外でのもしも」に最大2,000万円補償

海外旅行の傷害保険も通常のライフカードにはない特典の1つ。最大2,000万円まで補償され、海外の旅先での安心を約束してくれます。

このように学生専用ライフカードは、海外によく行く人に嬉しい特典が充実しているので、留学生にはまさに激推しできるクレジットカードなのです。

年会費無料のクレジットカードに関するQ&A

年会費がかからないクレジットカードに関する、よくある質問をまとめました。

- 年会費無料のクレジットカードの方が還元率は低い?

- 年会費は無料でも発行手数料など他にお金はかかる?

- 年会費無料のクレジットカードは使わず放置していたらどうなる?

ひとつひとつ答えていきますね。

Q1,年会費無料のクレジットカードの方が還元率は低い?

A.年会費のかかるクレジットカードとあまり変わらない

年会費のかかるクレジットカードは、ポイントに関係のない特典が充実する傾向があるので、ポイント還元率で見ると年会費無料のクレジットカードとほとんど変わりません。

年会費が無料でも高還元なクレジットカードはたくさんあります。

Q2,年会費は無料でも発行手数料など他にお金はかかる?

A.ほとんどの場合かからない

年会費が無料のクレジットカードは、「所有していくうえでのコストが0だから、作っておいて損はない」ことを売りに発行されているので、お金が発生することはほとんどありません。

公式サイトに年会費無料と書いてあったら、安心して申し込んで大丈夫です!

Q3,年会費無料のクレジットカードは使わず放置していたらどうなる?

A.自動的に解約されることがある

所有するクレジットカードをずっと使わないままだと、カード会社から「カードを使う意思がない」とみなされて勝手に解約されることがあります。しかし、解約時に解約金や違約金などが発生することはないので安心しましょう。

「このカード使わないな…」と思ったら、カード会社に解約を申し出るのが望ましいですが、放置していても問題はなさそうです!

年会費無料のクレジットカードは持っていて損なし

年会費が無料のクレジットカードについて解説しました。ステータスを気にしないのであれば、年会費のかからないクレジットカードでも毎日の買い物を十分お得にできます。ぜひ自分に合ったクレジットカードを見つけてくださいね。